加密市场除了新的叙事,美元货币政策是影响市场趋势的关键因子。特别是在ETF通过,btc、eth逐步进入主流机构投资者的资产布局之后,市场的资金结构、属性、投资方式正在发生显著的变化,加密货币越来越与美股、美债黄金等其它大类资产形成某种共振或者分化。

近一段时间以来市场反复在降息预期、衰退预期、大选预期中反复震荡,这本质上则对应着资金面、基本面和监管面,三种因素相互交织,相互影响。这其中最直接的冲击是降息与降息预期,某种程度上,在一个小周期内,降息预期在交易上比降息本身更加重要,那么理清9月中下旬即将来临的降息则尤为关键。

一、为什么降:紧缩源于高通胀,但降息更多源于劳动力市场放缓

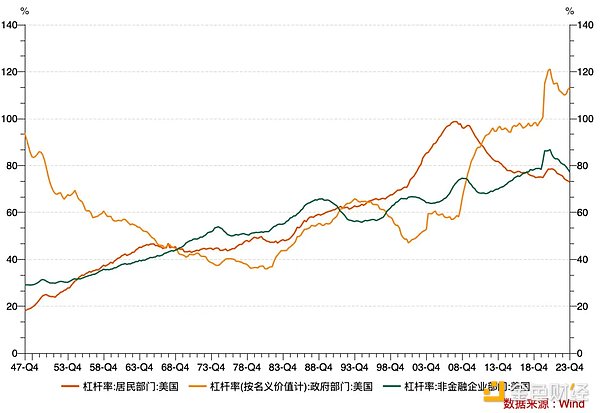

美国高通胀下的杠杆分化:政府加杠杆,居民去杠杆,支撑美国经济韧性。对于高通胀的原因,市场没有太多分歧,美国近几年来过于激进的财政政策是核心原因。激进的财政向市场投放了大量流动性的同时,一方面美联储极速扩表,政府赤字显著增长;但同时另一方面居民部门和非金融企业部门负债并没有显著增长,反而有所改善。

图表:美国三大部门杠杆率分化,居民杠杆率下行

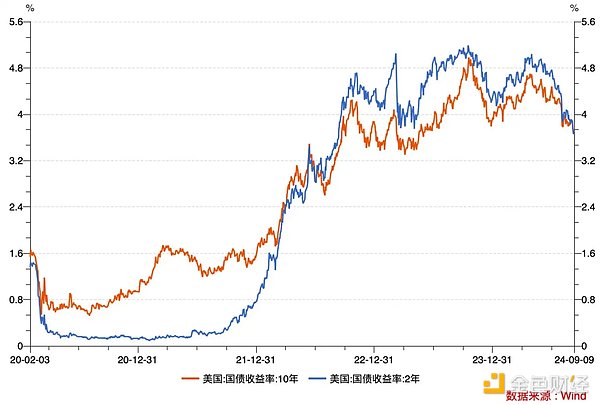

杠杆率分化的背后进一步解释了虽然作为衰退前瞻指标的美债10年期和2年期利差从2022年7月开始倒挂,总共持续26个月,为历史最长,直到今年8月,劳动力市场放缓,降息预期带动短端利率下降,进而解除倒挂,但衰退仍未降临。

图表:本轮加息美债倒挂程度历史最长,加剧了市场担忧

数据上并不支持衰退,但劳动力放缓及数据质量变差,强化了降息预期,同时也抬升衰退担忧。从通胀而言,目前的PCE(2.5%)和核心PCE(2.6%)并未到达美联储目标的2%,但华尔街的交易员普遍预计9月美联储预计会降息,除了鲍威尔和美联储的官员持续对市场发出鸽派声音外,还有一个重要的背景则是2020年美联储的货币政策框架中,原先的通胀目标制更改为平均通胀目标制,与此同时,虽然就业和通胀仍然是美联储主要平衡的双目标,但就业和劳动力市场则显著了提在了优先位置。换言之,美联储更倾向于忍受短期的高通胀,从而确保劳动市场的稳健。

货币框架的变化,也进一步反映在了其每一次的FOMC会议和对市场的预期管理之中,非农就业、失业率等数据每一次公布均会引发市场的反复震荡,美股、加密等风险资产更是波动剧烈,用风声鹤唳形容当前的市场并不为过。市场的高度敏感,除了博弈降息幅度预期之外,同时也迭加了对衰退的担忧,对以英伟达为代表AI叙事可持续性的担忧。

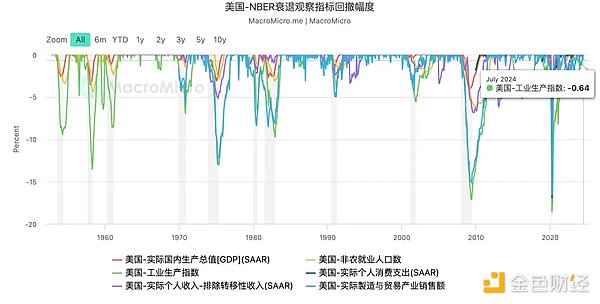

从数据上看,当前的美国经济没有落入衰退区间,但放缓速度超预期,就业质量也并不高。对于衰退的判断向来众说纷纭,简单有效的指标则是萨姆规则,其基本的定义是即当美国失业率的三个月移动平均值从过去十二个月的低点上升0.5个百分点或更多时,意味着美国已经进入经济衰退早期。如果按此指标,美国从今年7月已经进入衰退(7月萨姆规则下的衰退指标为0.53%,8月为0.57%),然而包括美联储在内的主流机构均不认为已经进入衰退。

以更权威的NBER衰退指标来观测,目前无论是GDP、就业、工业生产等均有小幅度的回撤,3年回撤幅度小于2%,远低历史衰退期的5%-10%的水平。

图表:NBER衰退指标离衰退区间尚有距离

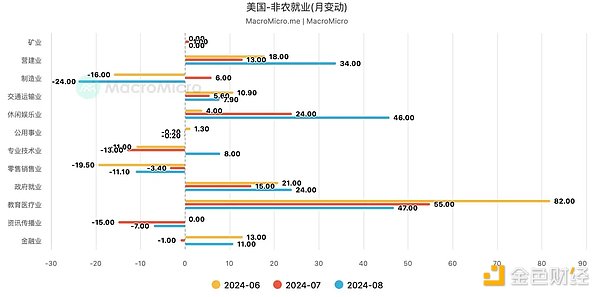

劳动力市场的放缓压力更大。美国就业数据中最关键的指标是NFP数据(非农就业数据),由美国劳工部劳动统计局(BLS)发布。过去三个月的分项数据看,制造业数据拖累很大,主要靠服务业和政府部门支撑。此外,美国劳工部同时在8、9月对此前的的数据进行了下修,下修幅度之大,令市场意外,按下修后的数据,2024年1月至2024年8月,平均新增非农仅14.9万,显著低于2019年的均值17.5万。

图表:近三个月非农就业放缓明显

进一步从就业的类型上看,全职和兼职也出现了明显的分化,美国全职岗位环比和同比持续减少,兼职则环比与同比增加。兼职岗位的增加一定程度掩盖了总量的下滑,但这也同时透露出就业数据质量并不高。

图表:美国全职及兼职人数变化提示就业数据质量不高

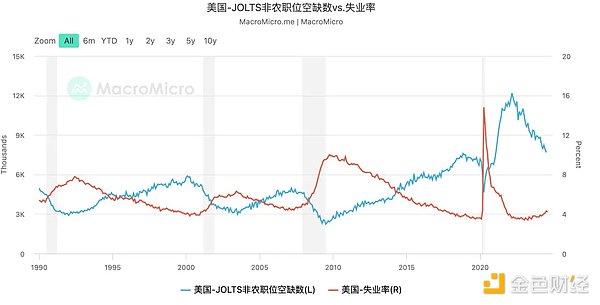

失业率方面,在劳动参与率持平的情况下,失业率已提升至4.3%,但有所回落,萨姆规则指数持续抬升。失业率数据中,尤其值得关注的是U6失业率(更宽口径的失业率,接近全市场的真实失业率)已抬至7.9%,为疫情后的最高水平,此外,从职位空缺方面看,职位空缺超预期下滑,空缺率同样连续下降。

图表:JOTS 非农职位空缺数连续下降

连续两月的就业市场降温迭加前期就业数据下修,一方面市场降息预期大幅强化,焦点仅在于25bp/50bp;另一方面对衰退担忧开始升温。

2.怎么降:市场与美联储的博弈,但数据仍是关键

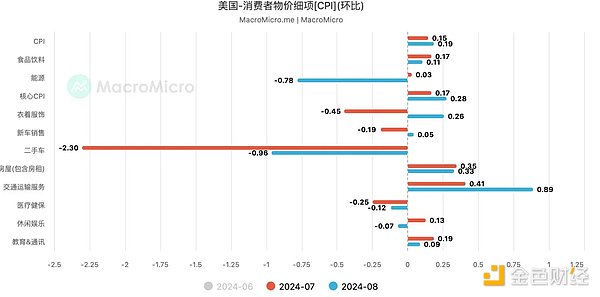

在9月6日的非农数据出台以后,市场的表现淋漓尽致展现了数据上的好坏参半和市场共识的分歧;风险资产涨跌不一,但最终归于疲软。9月11日晚公布的8月份CPI数据出炉,同比虽然回落至2.5%,低于预期值,但核心CPI环比增幅0.3%,高于市场预期,整体上通胀延续了此前结构分化,商品、食品、能源持续下跌,服务仍具有较强粘性,数据公布后,市场对降息50bp的期待大幅降低,服务通胀的粘性也间接说明当前暂无衰退的风险。

图表:7-8 月 CPI 分项数据揭示通胀粘性仍高,下降降速

市场对衰退担忧持续存在,加之通胀回落,二者因素的交织,导致市场对降息十分“纠结”,主因在于当前市场共识无法统一以及充满矛盾。若降息25bp,一方面计价已十分充分,对风险资产的提振有限,同时也无法彻底扭转市场对衰退的担忧;若降息50bp,那么市场对衰退的担忧将大幅增加,反过来又掣肘风险资产提振。无论哪种情况,对市场的直接影响就是风险资产的敏感性大幅提升。

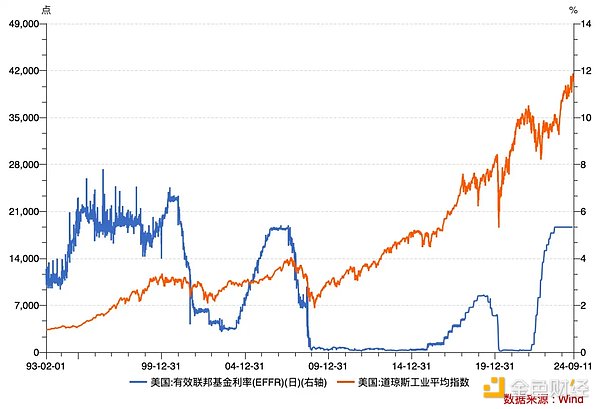

从美联储的角度,从本质而言,其调控方式主要有市场预期管理和货币政策管理两种手段。前者靠喊话,后者靠实在的政策工具。当前,虽然美联储并没有进行实质降息,但通过鲍威尔在内的一众官员持续对外喊话,已经对市场形成了宽松预期,无论从美债收益率和美国国内市场的信贷利率都已经提前反应,并形成实质性宽松。

图表:美国银行信贷紧缩比例下降及信用利差收窄

以上图为例,美国银行紧缩贷款比例明显降低,信用风险利差同步在在8月5日后一路下降,市场宽松态势明确。

基于当前通胀下降节奏变慢,劳动力市场超预期放缓以及实质性的宽松环境,在9月18日开启50bp的可能性开始下降,以25bp的幅度进行预防式降息概率增强。更进一步看,在没有明确的数据证明衰退已经来临或者通胀超预期大幅下降的背景下,软着陆仍然是当前交易的基准情景,市场仍然会在衰退、降息、大选等事件的数据波动中维持震荡。

3.有什么影响:加密风险偏好提振,但调整在所难免

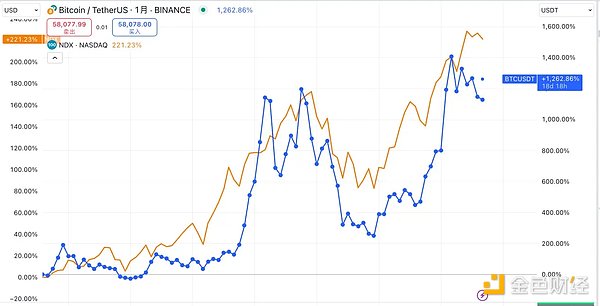

即便普遍预期9月18日的FOMC会议即将开启降息周期,但风险资产并不一定会即刻展现出拉升姿态,尤其是进入2024年以来,随着比特币、以太坊ETF在美国和香港上市,加密货币合规化进程既让主流资金开始配置加密资产,也同样让加密资产的独立行情进一步消弱。加密资产受到美股、美债等大类资产波动影响较大,从降息的传导而言,直接冲击的是无风险国债市场,进而影响风险资产(MAGA7、罗素2000、SP500、加密资产)。

从历史看,在周期的转折期,资产波动加大实属正常,主要在于预期差的博弈,市场提前计价,则任何数据的变动都会影响计价的效果,进而波及资产涨跌。

从降息不同类型而言,过往的预防式降息通常带来风险资产反应是先降后筑底,而后恢复拉升(而假如是纾困式降息,通常资产下跌概率较大),筑底时间通常需要持续1个月时间。

图表:预防式降息落地通常风险资产先跌后涨

对于加密资产而言,其作为高风险资产,目前与美股的联动越来越紧密,在降息较为确定且软着陆的情景下,市场的风险偏好理应缓步提升,但如同前文分析,当前正处在市场新共识形成前的分歧阶段,震荡在所难免,无论是美股或者是加密资产。

图表:加密资产与美股波动方向高度一致

从长线情景下观测,加密资产上涨的胜率仍然较高,但在未来的一个月内,波动仍然紧紧跟随美股,维持震荡,特别是在降息落地前后,波动可能会进一步加大。此外,仍然值得关注的则是美国大选的影响,大选的结果直接影响政府包括SEC对加密货币的态度,进而会对市场形成冲击。